Marriott Vacations Worldwide (VAC) hat sich im Timeshare- und Ferienwohnungssektor positioniert. Der Konzern bietet eine breite Palette von Dienstleistungen an, darunter Ferienwohnrechte, Austauschprogramme, Vermietung sowie Resort- und Immobilienmanagement. Mit namhaften Marken wie Marriott Vacation Club, Sheraton Vacation Club, Westin Vacation Club und The Ritz-Carlton Destination Club ist das Unternehmen strategisch positioniert, um von der anhaltenden Nachfrage nach Freizeitreisen zu profitieren.

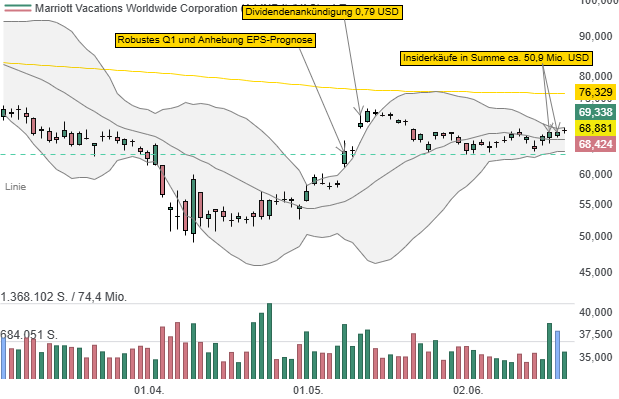

Die jüngsten Ergebnisse des 1. Quartals 2025 vom 07. Mai unterstreichen die Resilienz des Geschäftsmodells. Das Unternehmen verzeichnete einen Umsatzanstieg von 3 % (ohne Kostenerstattungen), einen zurechenbaren Nettogewinn von 56 Mio. USD und ein EPS in Höhe von 1,66 USD. Das bereinigte EBITDA erreichte 192 Mio. USD, während die konsolidierten Vertragsverkäufe im Bereich Ferienwohnrechte 420 Mio. USD betrugen. Die Experten hatten für das 1. Quartal derweil mit einem leicht höheren Umsatz in Höhe von 1,21 Mrd. USD, aber einem niedrigeren EPS in Höhe von nur 1,49 USD kalkuliert. Positiv ist auch zu bewerten, dass die bereinigte EPS-Prognose für das laufende Geschäftsjahr von einer Spanne zwischen 6,30 USD und 7,00 USD auf eine Spanne von 6,40 USD und 7,10 USD angehoben wurde. Hierauf aufbauend konnte dann am 12. Mai eine Quartalsdividende in Höhe von 0,79 USD je Aktie verkündet werden.

Die Zahlen spiegeln eine Anpassung des Unternehmens wider, das seinen Fokus von der reinen Immobilienentwicklung und dem Verkauf hin zur Bereitstellung eines umfassenden Urlaubserlebnisses verlagert hat. Diese Entwicklungen überzeugen auch die Insider. Am 20. Juni hat Aufsichtsrat Christian Asmar gemeldet, dass er am 17. Juni und 18. Juni Aktien von Marriott Vacations Worldwide zu Stückpreisen zwischen 67,61 USD und 68,11 USD für insgesamt rund 50,9 Mio. USD (exakt: 50.873.606 USD) gekauft hat. Sein Aktienbestand ist dadurch auf mittlerweile 4.045.984 Aktien gestiegen.

Die jüngsten Ergebnisse des 1. Quartals 2025 vom 07. Mai unterstreichen die Resilienz des Geschäftsmodells. Das Unternehmen verzeichnete einen Umsatzanstieg von 3 % (ohne Kostenerstattungen), einen zurechenbaren Nettogewinn von 56 Mio. USD und ein EPS in Höhe von 1,66 USD. Das bereinigte EBITDA erreichte 192 Mio. USD, während die konsolidierten Vertragsverkäufe im Bereich Ferienwohnrechte 420 Mio. USD betrugen. Die Experten hatten für das 1. Quartal derweil mit einem leicht höheren Umsatz in Höhe von 1,21 Mrd. USD, aber einem niedrigeren EPS in Höhe von nur 1,49 USD kalkuliert. Positiv ist auch zu bewerten, dass die bereinigte EPS-Prognose für das laufende Geschäftsjahr von einer Spanne zwischen 6,30 USD und 7,00 USD auf eine Spanne von 6,40 USD und 7,10 USD angehoben wurde. Hierauf aufbauend konnte dann am 12. Mai eine Quartalsdividende in Höhe von 0,79 USD je Aktie verkündet werden.

Die Zahlen spiegeln eine Anpassung des Unternehmens wider, das seinen Fokus von der reinen Immobilienentwicklung und dem Verkauf hin zur Bereitstellung eines umfassenden Urlaubserlebnisses verlagert hat. Diese Entwicklungen überzeugen auch die Insider. Am 20. Juni hat Aufsichtsrat Christian Asmar gemeldet, dass er am 17. Juni und 18. Juni Aktien von Marriott Vacations Worldwide zu Stückpreisen zwischen 67,61 USD und 68,11 USD für insgesamt rund 50,9 Mio. USD (exakt: 50.873.606 USD) gekauft hat. Sein Aktienbestand ist dadurch auf mittlerweile 4.045.984 Aktien gestiegen.

& Profi-Tools von

& Profi-Tools von