Liebe Leser,

selbst an der Wall Street und damit an der Weltleitbörse, sind die Kurse seit dem Frühjahr 2015 per Saldo nicht mehr entscheidend vorangekommen. Das ist mit ein Grund dafür, warum sich die im März 2009 aufgenommene Hausse inzwischen nicht mehr wie ein richtiger Boom anfühlt. Dabei ist es trotz der zuletzt gezeigten Kurslethargie so, dass etwa ein US-Leitindex wie der S&P 500 Index noch immer ganz engen Kontakt zum Rekordhoch hat.

Ob das jüngste Kursverhalten nun der Vorbote für eine Topbildung ist oder nur eine Verschnaufpause vor einer Wiederaufnahme des langfristigen Aufwärtstrends kann mit hundertprozentiger Sicherheit nur die Zukunft beantworten. Mikio Kumada, Stratege bei LGT Capital Partners, setzt beim derzeit vorherrschenden Rätselraten unter den Anlegern aber schon jetzt auf ein Happy End aus Sicht der Börsen-Bullen. "Historisch folgten auf solche langen, trendlosen Marktphasen typischerweise größere Bullmärkte", stellt er beim Blick zurück in die Historie fest und warnt somit basierend auf früheren Erfahrungen die Skeptiker vor zu viel Vorsicht.

Historisches Kursmuster lässt hoffen

Aus der Sicht von Kumada gibt es jedenfalls Entwicklungen, die auf die Möglichkeit eines in den kommenden Jahren bevorstehenden Aktienbooms hindeuten, der jenen in der zweiten Hälfte der 1990er Jahre ähneln könnte. Als Kontraindikator gesehen bewertet er beispielsweise den fehlenden Optimismus als sehr positiv. Die seit März 2009 bestehende Hausse gehöre zu den unbeliebtesten der Geschichte, wie die ungewöhnlich niedrige Investorenpartizipation zeige.

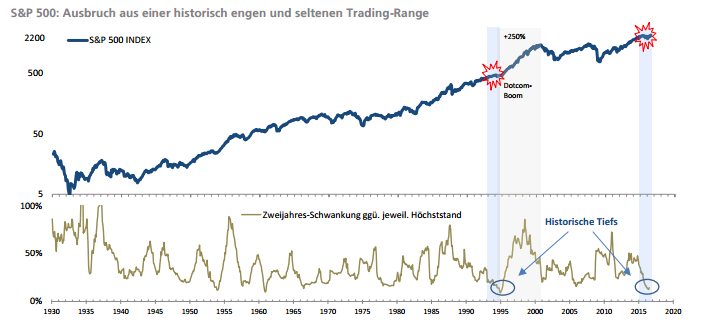

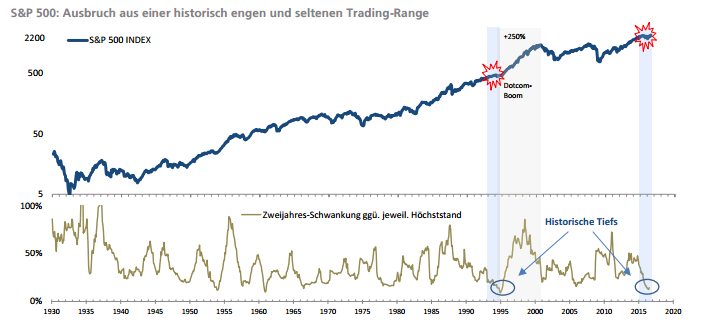

Zudem habe der S&P 500 Index in den vergangenen Jahren an Dynamik verloren und bewege sich in einer zunehmend engen Bandbreite innerhalb dessen es zu häufigen kurzlebigen Volatilitätsausbrüchen kommen könne. Die Anleger hegten somit also keine klaren Überzeugungen. Konkret sei der zweijährige rollierende Abstand zwischen Hoch und Tief im Juli auf den niedrigsten Stand seit Mitte 1994 gefallen. Damals sei dieses Phänomen wenige Monate vor dem Beginn des intensivsten Aktienbooms des vergangenen Jahrhunderts aufgetreten, welcher später als Dotcom-Blase bekannt wurde.

Quelle: LGT Beacon

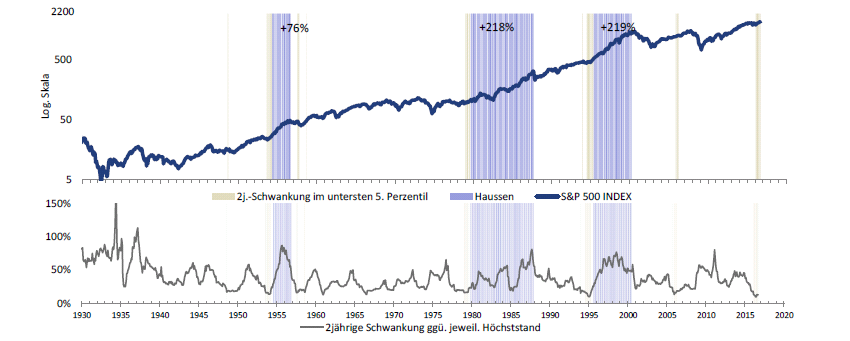

Historisch wurden Seitwärtsphasen immer von großen Bullenmärkten abgelöst

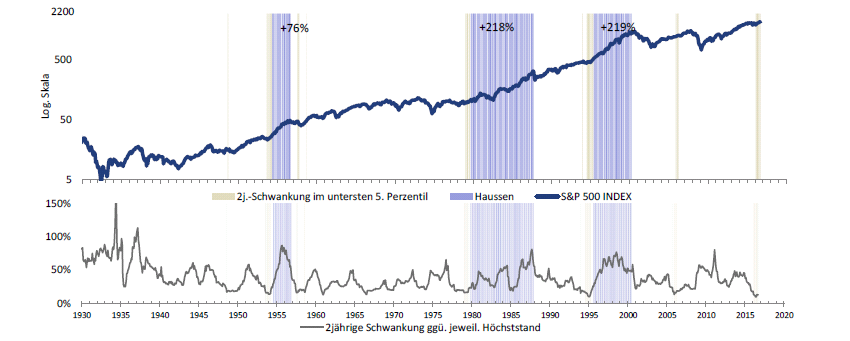

Werde der Beobachtungszeitraum um vergleichbare Marktphasen aus noch früheren Jahrzehnten erweitert, denn zeige sich zwischen 1927 und 1994 folgendes: Mit August 1953 bis März 1954 und Januar bis Juli 1979 gab es nur zwei weitere Perioden, in denen sich der US-Index mindestens sechs Monate lang in einem ähnlichem Muster bewegt habe. Nach dem Ausbruch aus der jeweiligen Range habe der S&P 500 nochmal um rund 80 % bzw. 220 % zugelegt, auch wenn der Bullmarkt der 1980er zwischendurch auch schwierige Subphasen erlebt habe. "Intuitiv ausgedrückt entstehen solche Haussen dann, wenn langjährige Skeptiker zunehmend ihre Zweifel aufgeben und in den Markt einsteigen, und so einen erneuten mehrjährigen Schub nach oben verursachen. Die aktuelle Situation könnte am Ende als eine weitere Zwischenphase des Zweifels erweisen, wie in den 1950er, 1970er und 1990er Jahren", so Kumada.

Grafik: Kurssteigerungen nachdem der Index aus der jeweiligen Seitwärtsphase ausgebrochen ist, nachdem der ollierende zweijährige Abstand zwischen dem jeweiligen Hoch und Tief im S&P 500 sehr lange auf tiefem Niveau geblieben war

Quelle: LGT Beacon

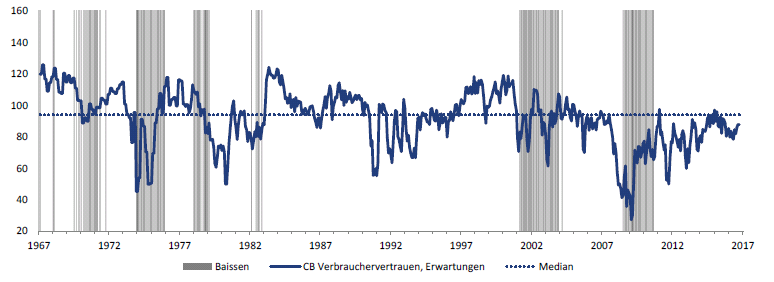

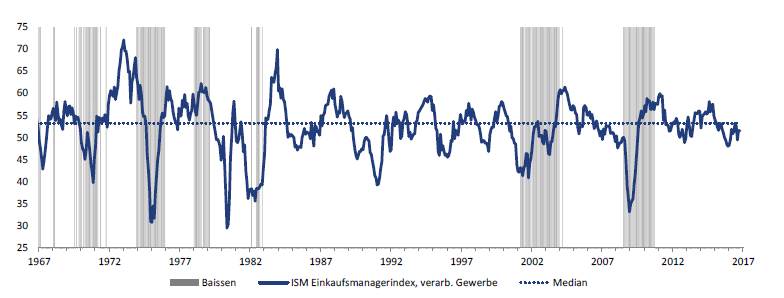

Darüber hinaus widersprechen auch die langfristigen Konjunkturdaten aus Sicht des LGT-Strategen der Möglichkeit eines Booms nicht. Die amerikanische Konsumenten- und Unternehmensstimmung hätten sich zwar von den Tiefen der Rezession von 2008/2009 deutlich erholt. Doch das langfristige Bild offenbare sofort, dass wir uns praktisch immer noch nur auf etwa halbem Weg zu einem historisch normalen zyklischen Aufschwung befänden. Grundsätzlich passten die ökonomischen Indikatoren zu den beschriebenen Börsensignalen.

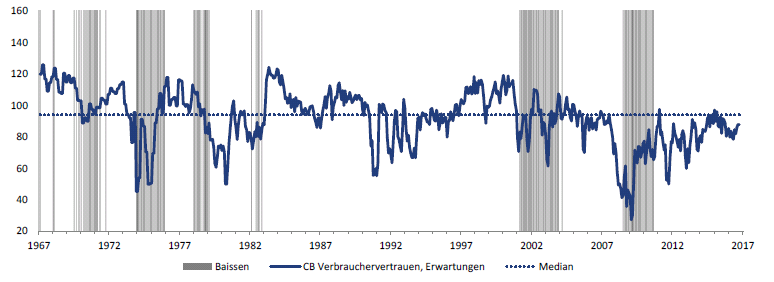

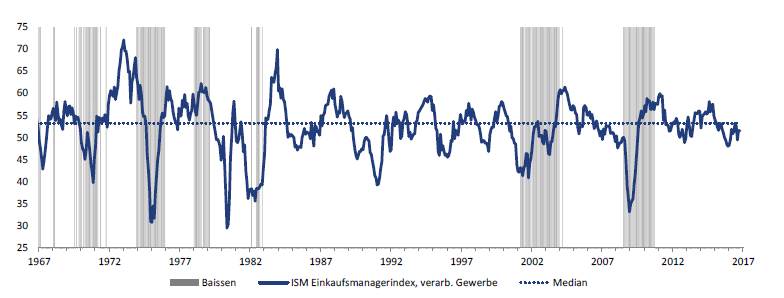

Ablesen lasse sich das zuvor Geschriebene am Conference Board-Verbrauchererwartungsindex. Der hat sich seit Anfang 2009 erholt, liege aber weiter deutlich unter dem 50- jährigen Medianwert, was Raum für signifikantes Aufwärtspotenzial zulasse. Auch der Einkaufsmanagerindex des Instituts für Supply Managements notiere unter dem langfristigen Median. Natürlich sei es immer möglich, ein Glas als halb leer anzusehen, statt als halb voll. "Angesichts der eingangs beschriebenen langfristigen Marktbeobachtungen würde es uns jedoch nicht überraschen, wenn sich auch die reale Konjunkturstimmung in den kommenden Jahren in Richtung eines klassischen Aufschwungs entwickelt sollte", gibt sich Kumada optimistisch.

Grafik: Entwicklung des Conference Board-Verbrauchererwartungsindex

Grafik: Entwicklung des Einkaufsmanagerindex des Instituts für Supply Managements

Quelle: LGT Beacon

Das Risiko unangenehmer Überraschungen hat sich verringert

Sofern externe Schocks oder große wirtschaftspolitische Fehler in nächster Zeit vermieden werden, gebe es keinen Grund, warum der Bullenmarkt nicht noch eine Weile länger anhalten sollte. Darüber hinaus hätten sich die Zinspläne der US-Notenbank Federal Reserve im Laufe der letzten Monate weitgehend an die deutlich weniger strengen Erwartungen der Markteilnehmer angenähert. Damit sei auch der Spielraum für unangenehme geldpolitische Überraschungen deutlich gesunken. Und eine flexible und marktnahe Notenbankpolitik kann laut Kumada helfen, exogene Schocks rasch zu überwinden, wie jüngst im Nachzug auf das überraschende Brexit-Votum zu beobachten gewesen sei.

LGT gehört der Fürstenfamilie von Liechtenstein

Abschließend ergänzend zur besseren Einordnung des skizzierten Szenarios noch kurz ein Hinweis auf den Arbeitgeber von Kumada. Der Private Banking und Asset Management Gruppe LGT Capital Partners mag in Deutschland nicht überall bekannt sein. Das dürfte dann aber vor allem auf den Firmensitz zurückzuführen sein, denn der befindet sich in Liechtenstein. Dort befindet sich das Unternehmen seit über 80 Jahren im Besitz der Fürstenfamilie von Liechtenstein.

Per 30.06.2016 verwaltete LGT Vermögenswerte von 147,2 Milliarden Dollar für vermögende Privatkunden und institutionelle Anleger. Eben erst wurde die Gesellschaft vom Professional Wealth Management der Financial-Times-Gruppe und "The Banker" zur "Best Private Bank for Growth Strategy" und zur "Best Private Bank for Socially Responsible Investing" ernannt.

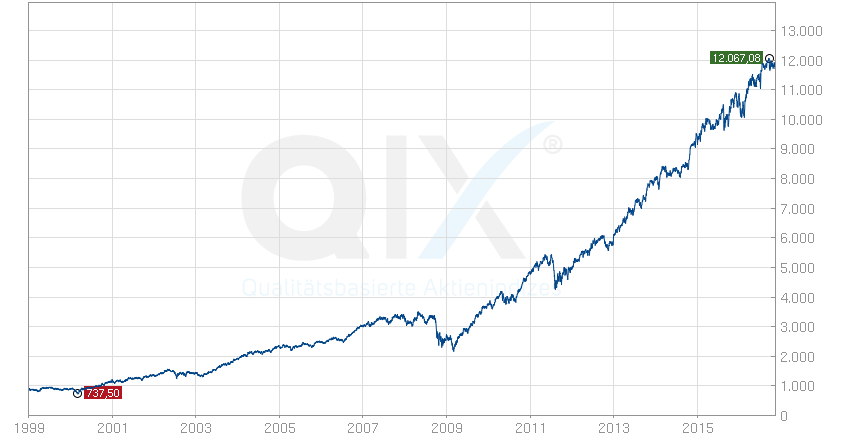

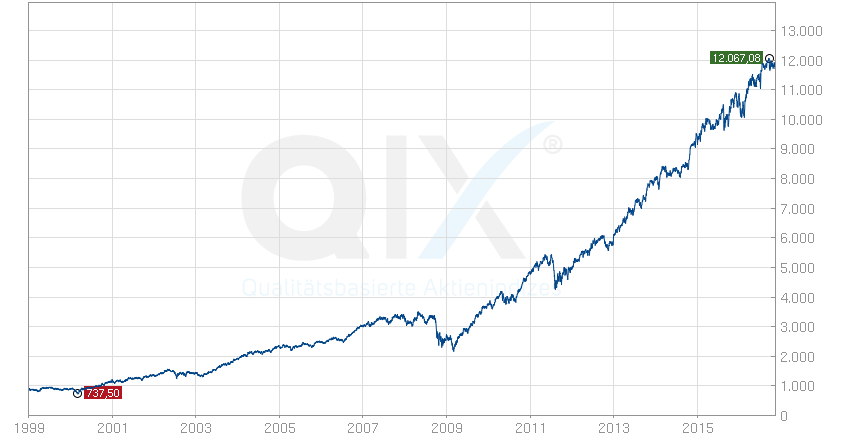

Tipp: Sie wollen von einer langfristigen Hausse überproportional profitieren? Dann setzen Sie doch ganz gezielt auf günstig bewertete Burggraben-Aktien. Der Index "TraderFox High-Quality Alpha Selection" beinhaltet 12 Aktien mit Burggraben-Eigenschaften, die nach dem KUV-Kriterium im Vergleich zu andern Burggraben-Firmen günstig sind.

Der Backtest des Index-Regelwerks zeigt seit 1999 eine durchschnittliche Jahresrendite von 15,6 %

selbst an der Wall Street und damit an der Weltleitbörse, sind die Kurse seit dem Frühjahr 2015 per Saldo nicht mehr entscheidend vorangekommen. Das ist mit ein Grund dafür, warum sich die im März 2009 aufgenommene Hausse inzwischen nicht mehr wie ein richtiger Boom anfühlt. Dabei ist es trotz der zuletzt gezeigten Kurslethargie so, dass etwa ein US-Leitindex wie der S&P 500 Index noch immer ganz engen Kontakt zum Rekordhoch hat.

Ob das jüngste Kursverhalten nun der Vorbote für eine Topbildung ist oder nur eine Verschnaufpause vor einer Wiederaufnahme des langfristigen Aufwärtstrends kann mit hundertprozentiger Sicherheit nur die Zukunft beantworten. Mikio Kumada, Stratege bei LGT Capital Partners, setzt beim derzeit vorherrschenden Rätselraten unter den Anlegern aber schon jetzt auf ein Happy End aus Sicht der Börsen-Bullen. "Historisch folgten auf solche langen, trendlosen Marktphasen typischerweise größere Bullmärkte", stellt er beim Blick zurück in die Historie fest und warnt somit basierend auf früheren Erfahrungen die Skeptiker vor zu viel Vorsicht.

Historisches Kursmuster lässt hoffen

Aus der Sicht von Kumada gibt es jedenfalls Entwicklungen, die auf die Möglichkeit eines in den kommenden Jahren bevorstehenden Aktienbooms hindeuten, der jenen in der zweiten Hälfte der 1990er Jahre ähneln könnte. Als Kontraindikator gesehen bewertet er beispielsweise den fehlenden Optimismus als sehr positiv. Die seit März 2009 bestehende Hausse gehöre zu den unbeliebtesten der Geschichte, wie die ungewöhnlich niedrige Investorenpartizipation zeige.

Zudem habe der S&P 500 Index in den vergangenen Jahren an Dynamik verloren und bewege sich in einer zunehmend engen Bandbreite innerhalb dessen es zu häufigen kurzlebigen Volatilitätsausbrüchen kommen könne. Die Anleger hegten somit also keine klaren Überzeugungen. Konkret sei der zweijährige rollierende Abstand zwischen Hoch und Tief im Juli auf den niedrigsten Stand seit Mitte 1994 gefallen. Damals sei dieses Phänomen wenige Monate vor dem Beginn des intensivsten Aktienbooms des vergangenen Jahrhunderts aufgetreten, welcher später als Dotcom-Blase bekannt wurde.

Quelle: LGT Beacon

Historisch wurden Seitwärtsphasen immer von großen Bullenmärkten abgelöst

Werde der Beobachtungszeitraum um vergleichbare Marktphasen aus noch früheren Jahrzehnten erweitert, denn zeige sich zwischen 1927 und 1994 folgendes: Mit August 1953 bis März 1954 und Januar bis Juli 1979 gab es nur zwei weitere Perioden, in denen sich der US-Index mindestens sechs Monate lang in einem ähnlichem Muster bewegt habe. Nach dem Ausbruch aus der jeweiligen Range habe der S&P 500 nochmal um rund 80 % bzw. 220 % zugelegt, auch wenn der Bullmarkt der 1980er zwischendurch auch schwierige Subphasen erlebt habe. "Intuitiv ausgedrückt entstehen solche Haussen dann, wenn langjährige Skeptiker zunehmend ihre Zweifel aufgeben und in den Markt einsteigen, und so einen erneuten mehrjährigen Schub nach oben verursachen. Die aktuelle Situation könnte am Ende als eine weitere Zwischenphase des Zweifels erweisen, wie in den 1950er, 1970er und 1990er Jahren", so Kumada.

Grafik: Kurssteigerungen nachdem der Index aus der jeweiligen Seitwärtsphase ausgebrochen ist, nachdem der ollierende zweijährige Abstand zwischen dem jeweiligen Hoch und Tief im S&P 500 sehr lange auf tiefem Niveau geblieben war

Quelle: LGT Beacon

Darüber hinaus widersprechen auch die langfristigen Konjunkturdaten aus Sicht des LGT-Strategen der Möglichkeit eines Booms nicht. Die amerikanische Konsumenten- und Unternehmensstimmung hätten sich zwar von den Tiefen der Rezession von 2008/2009 deutlich erholt. Doch das langfristige Bild offenbare sofort, dass wir uns praktisch immer noch nur auf etwa halbem Weg zu einem historisch normalen zyklischen Aufschwung befänden. Grundsätzlich passten die ökonomischen Indikatoren zu den beschriebenen Börsensignalen.

Ablesen lasse sich das zuvor Geschriebene am Conference Board-Verbrauchererwartungsindex. Der hat sich seit Anfang 2009 erholt, liege aber weiter deutlich unter dem 50- jährigen Medianwert, was Raum für signifikantes Aufwärtspotenzial zulasse. Auch der Einkaufsmanagerindex des Instituts für Supply Managements notiere unter dem langfristigen Median. Natürlich sei es immer möglich, ein Glas als halb leer anzusehen, statt als halb voll. "Angesichts der eingangs beschriebenen langfristigen Marktbeobachtungen würde es uns jedoch nicht überraschen, wenn sich auch die reale Konjunkturstimmung in den kommenden Jahren in Richtung eines klassischen Aufschwungs entwickelt sollte", gibt sich Kumada optimistisch.

Grafik: Entwicklung des Conference Board-Verbrauchererwartungsindex

Grafik: Entwicklung des Einkaufsmanagerindex des Instituts für Supply Managements

Quelle: LGT Beacon

Das Risiko unangenehmer Überraschungen hat sich verringert

Sofern externe Schocks oder große wirtschaftspolitische Fehler in nächster Zeit vermieden werden, gebe es keinen Grund, warum der Bullenmarkt nicht noch eine Weile länger anhalten sollte. Darüber hinaus hätten sich die Zinspläne der US-Notenbank Federal Reserve im Laufe der letzten Monate weitgehend an die deutlich weniger strengen Erwartungen der Markteilnehmer angenähert. Damit sei auch der Spielraum für unangenehme geldpolitische Überraschungen deutlich gesunken. Und eine flexible und marktnahe Notenbankpolitik kann laut Kumada helfen, exogene Schocks rasch zu überwinden, wie jüngst im Nachzug auf das überraschende Brexit-Votum zu beobachten gewesen sei.

LGT gehört der Fürstenfamilie von Liechtenstein

Abschließend ergänzend zur besseren Einordnung des skizzierten Szenarios noch kurz ein Hinweis auf den Arbeitgeber von Kumada. Der Private Banking und Asset Management Gruppe LGT Capital Partners mag in Deutschland nicht überall bekannt sein. Das dürfte dann aber vor allem auf den Firmensitz zurückzuführen sein, denn der befindet sich in Liechtenstein. Dort befindet sich das Unternehmen seit über 80 Jahren im Besitz der Fürstenfamilie von Liechtenstein.

Per 30.06.2016 verwaltete LGT Vermögenswerte von 147,2 Milliarden Dollar für vermögende Privatkunden und institutionelle Anleger. Eben erst wurde die Gesellschaft vom Professional Wealth Management der Financial-Times-Gruppe und "The Banker" zur "Best Private Bank for Growth Strategy" und zur "Best Private Bank for Socially Responsible Investing" ernannt.

Tipp: Sie wollen von einer langfristigen Hausse überproportional profitieren? Dann setzen Sie doch ganz gezielt auf günstig bewertete Burggraben-Aktien. Der Index "TraderFox High-Quality Alpha Selection" beinhaltet 12 Aktien mit Burggraben-Eigenschaften, die nach dem KUV-Kriterium im Vergleich zu andern Burggraben-Firmen günstig sind.

Der Backtest des Index-Regelwerks zeigt seit 1999 eine durchschnittliche Jahresrendite von 15,6 %

& Profi-Tools von

& Profi-Tools von